Le Fond Interne Dédié Luxembourgeois

Qu‘est ce qu’un fond interne dédié ?

- FID assurance vie

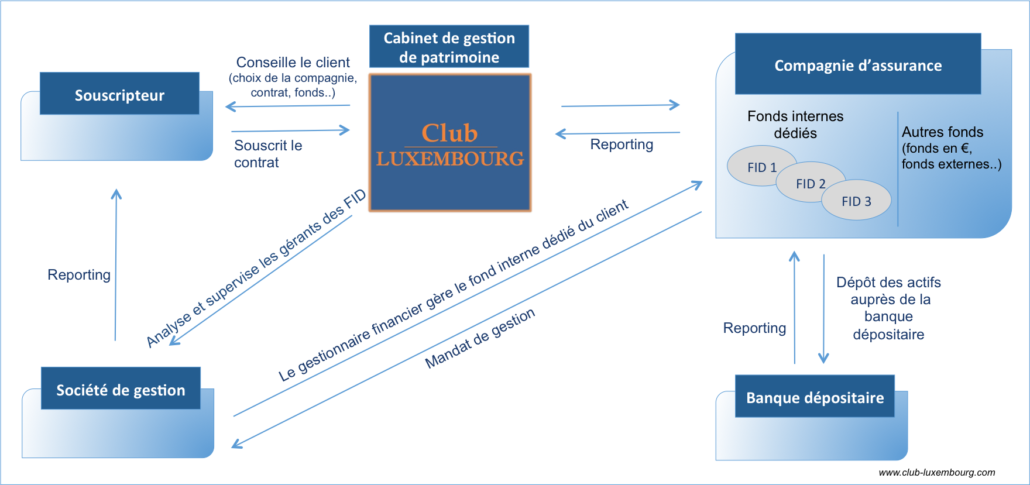

Un Fonds Dédié est un fonds interne au contrat d’assurance, à lignes directes ou non, ne comportant pas de garantie de rendement, géré par un gestionnaire unique et servant de support à un seul contrat. Un Fonds Dédié peut donc être un fonds de fonds (Organisme de Placement Collectif – OPC…) ou un fonds de titres vifs (actions, produits de taux…) ou un mélange des deux.

- Cahier des charges d’un fonds dédié

Le fond dédié vous permet de bénéficier d’un investissement conforme à vos besoins puisqu’il est géré par un gestionnaire mandaté selon un cahier des charges bien précis qui correspond à vos objectifs.

Gestion d’un fond interne dédié

- Fonds dédiés et affectation aux contrats d’assurance

Le Fonds Dédié est, par définition, le support d’un seul Contrat dédié et ne peut pas servir de support au contrat d’un autre Souscripteur. Néanmoins, le Fonds Dédié n’est pas nécessairement le support exclusif du Contrat dédié concerné. Au sein du contrat d’assurance détenant le fonds dédié, le souscripteur peut également investir :

- Dans un ou plusieurs autres Fonds Dédiés (à condition que l’investissement dans chaque Fonds Dédié atteigne au moins 125.000 euros)

- Des fonds externes : OPC…

- Des fonds internes collectifs. Le Commissariat aux Assurances (CAA) peut autoriser dans des cas exceptionnels et sous certaines conditions que plusieurs contrats souscrits par le même Souscripteur ou par plusieurs Souscripteur(s) unis par le mariage ou des liens familiaux étroits soient liés à un seul Fonds Dédié.

- Banque dépositaire

Les actifs du fonds dédié sont déposés dans un compte ouvert auprès d’une banque dépositaire choisie à la souscription du contrat.

- Conditions d’investissements dans un FID

En plus d’un investissement minimal pour souscrire un fond interne dédié (l’investissement varie suivant les contrats), le Commissariat aux Assurances autorise le recours à un fonds dédié si la somme des versements prévus au cours des cinq premières années atteint ce minimum et que les conditions suivantes sont réunies:

- le Contrat est un contrat à primes régulières, le Souscripteur prenant un engagement juridique ferme pour le versement de l’ensemble des primes prévues (un contrat à versements libres ne remplit pas cette condition);

- le Souscripteur a apporté des justificatifs sur sa capacité financière à honorer ses engagements de primes;

- le non-respect de l’engagement de primes entraîne des conséquences fiscales dommageables pour le Souscripteur et entraîne l’abandon immédiat de la gestion dédiée.

Classification des fonds internes dédiés

Il existe 4 types de fonds internes dédiés, définis par la Lettre Circulaire 08/1, en fonction du montant de l’investissement et de la fortune déclarée du Souscripteur :

les Fonds internes dédiés de type A

Le Fonds interne dédié de type A est accessible pour un montant minimum de 125.000 euros.

Ce montant étant porté à 250.000 euros si d’autres Fonds internes dédiés sont déjà investis au sein du Contrat.

les Fonds internes dédiés de type B

Le Fonds interne dédié de type B est accessible pour un montant minimum de 250.000 euros.

Tout investissement dans un Fonds interne dédié de type B est par ailleurs réservé aux Souscripteurs déclarant posséder un patrimoine en valeurs mobilières supérieur ou égal à 500.000 euros.

les Fonds internes dédiés de type C

Le Fonds interne dédié de type C est accessible pour un montant minimum de 250.000 euros.

Tout investissement dans un Fonds interne dédié de type C est par ailleurs réservé aux Souscripteurs déclarant posséder un patrimoine en valeurs mobilières supérieur ou égal à 2.500.000 euros.

les Fonds interne dédiés de type D

Le Fonds interne dédié de type D est accessible pour un montant minimum de 2.500.000 euros.

Tout investissement dans un Fonds interne dédié de type D est par ailleurs réservé aux Souscripteurs déclarant posséder un patrimoine en valeurs mobilières supérieur ou égal à 2.500.000 euros.

- Type de Fonds Interne Dédié

(par preneur) - FID

A - FID

B - FID

C - FID

D

- Investissement minimum au sein du Fonds Interne Dédié

- supérieur à 125.000 €

- supérieur à 250.000 €

- supérieur à 250.000 €

- supérieur à 2.500.000 €

- Investissement minimum du contrat d’assurance

- supérieur à 250.000 €

- Pas de condition

- Pas de condition

- Pas de condition

- Conditions de fortune en valeurs mobilières

- Pas de condition

- supérieur à 500.000 €

- supérieur à 2.500.000 €

- supérieur à 2.500.000 €

Règles & limites d’investissement

Les règles d’investissement pour les produits d’assurance vie liés à des Fonds Dédiés sont fixées par la législation luxembourgeoise, en particulier la Circulaire 15/3 qui prévoit un certain nombre de restrictions ou limites d’investissement.

Les actifs sous-jacents liés à un Fonds Dédié doivent respecter les limites de la Circulaire 15/3 qui constituent en principe des maxima; la Compagnie étant libre de proposer des stratégies plus restrictives. Ces maxima d’utilisation s’apprécient normalement par rapport aux seuls actifs du Fonds Dédié.

A ces limites ou restrictions résultant de la règlementation luxembourgeoise, peuvent s’ajouter des restrictions ou limites supplémentaires quant aux actifs éligibles ou aux règles de dispersion et de diversification en application de votre politique d’investissement mais aussi de la législation du pays de résidence fiscale du Souscripteur.

*Pour voir les limites d’investissement prévues par la circulaire 15/3 du 24 mars 2015 du Commissariat Aux Assurance, veuillez-vous rendre sur les annexes Excel des FID.

Gestion du fonds dédié

Le Fonds Dédié est en principe géré par un gestionnaire unique mandaté. Il peut également à titre exceptionnel et sous certaines conditions être géré par la Compagnie.

La compagnie donne au gestionnaire et à la banque dépositaire tous les pouvoirs nécessaires pour effectuer les transactions se rattachant à la gestion des actifs liés à votre contrat tout en prenant compte vos objectifs financiers et votre politique d’investissement ainsi que les dispositions légales et règlementaires du Luxembourg.

Toutefois, la Compagnie peut décider afin de préserver l’intérêt du Preneur, de changer de gestionnaire ou de banque dépositaire.

Le gestionnaire qui s’occupe de votre fonds dédié se trouve dans une société de gestion. Ces organismes à part des assurances-vie Luxembourgeoises établissent un lien entre la société d’assurance-vie et le client en faisant des « reporting » à un cabinet de conseil en gestion de patrimoine ou directement au client qui a souscrit un contrat d’assurance-vie Luxembourgeoise.

L’investissement initial dans les fonds s’opère à la prochaine date suivant la date de l’effet du contrat. Les unités seront alors calculées et attribuées à votre contrat sur une base du prix de l’unité de cette date, conformément aux règles définies des conditions générales, spécifiques, et particulières de votre contrat.

Suite à un arbitrage, l’investissement dans le (les) nouveau(x) Fonds s’effectue au prochain jour de valorisation qui suit le désinvestissement des unités aux prix en vigueur à cette date.

Le désinvestissement dans les fonds s’opère aux prix en vigueur le prochain jour de valorisation qui suit la réception de votre demande de rachat ou d‘arbitrage et des documents exigés par la Compagnie

Le calcul prix de l’unité ou de la valeur liquidative dépend de la performance des différents actifs détenus par un fonds. Le prix d’une unité est alors déterminé en divisant la valeur du fonds à la date de valorisation correspondante par le nombre d’unités en circulation à cette date. Les prix sont calculés chaque jour de valorisation. Ce calcul est effectué une fois par mois.