Triangle de sécurité Luxembourg

Lorsqu’un investisseur opte pour un contrat d’assurance-vie au Luxembourg, il accède à un niveau de sécurité sans précédent pour la gestion de son patrimoine.

Cette sécurité est garantie par le cadre législatif luxembourgeois, offrant une protection inégalée à travers plusieurs mécanismes distincts.

Le « triangle de sécurité » luxembourgeois, la protection contre la faillite de l’assureur, et la sauvegarde contre la saisie des créances par des tiers forment les piliers de cette robuste architecture de sécurité.

Les Trois Piliers de Sécurité des Contrats d’Assurance Vie au Luxembourg

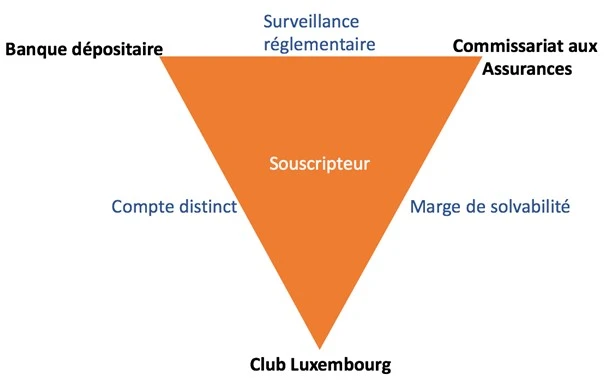

1) Le Triangle de Sécurité : Une Fondation Inébranlable

Le triangle de sécurité luxembourgeois repose sur trois entités clés : la banque dépositaire, le Commissariat aux Assurances (CAA), et les compagnies d’assurance vie, assurant une protection exhaustive des actifs des souscripteurs.

Les trois acteurs de la sécurité dans ce triangle sont la banque dépositaire, le commissariat aux assurances ainsi que Club Luxembourg.

- Le commissariat aux assurances (CAA) : C’est un organe officiel de surveillance du secteur des assurances au Luxembourg. Il a pour rôles d’approuver la désignation de banque dépositaire ; d’effectuer des contrôles réguliers des actifs liés aux contrats d’assurance-vie ainsi que de leur mode d’investissement ; vérifie la solvabilité des compagnies d’assurance et peut ordonner le blocage des comptes bancaires qui détiennent des actifs liés aux contrats d’assurance-vie. De plus, le CAA surveille de manière étroite que les compagnies d’assurance-vie respectent les règles du ratio de solvabilité.

- La banque dépositaire : Elle est entièrement indépendante et approuvée par l’organisme de réglementation luxembourgeois du secteur des assurances. Les titres des clients sont conservés séparément des actifs de la banque. La banque peut éventuellement déléguer la conservation, cependant elle reste entièrement responsable de la garde des actifs liés à l’assurance-vie. De plus, lorsque le Commissariat aux Assurances exige le blocage d’un compte bancaire associé aux actifs liés aux contrats d’assurance-vie ; il est impossible d’effectuer une opération sur le compte sans l’accord du CAA.

- La compagnie d’assurance : Elle est agréée et supervisée par le CAA. Les actifs d’un contrat d’assurance-vie sont confiés à une banque dépositaire. La compagnie d’assurance détient un registre de l’ensemble des actifs et le remet trimestriellement au CAA. De même que pour la banque dépositaire, les actifs détenus par la compagnie d’assurance sont conservés séparément des actifs de la compagnie.

Étant donné que les actifs du souscripteur sont détenus de manière distincte des actifs de la banque dépositaire et de ceux de la compagnie d’assurance, le souscripteur est protégé en cas de faillite d’un des deux établissements.

Le CAA a pour objectif de vérifier la solvabilité des compagnies d’assurance et peut en cas de difficultés financières ordonner le blocage des comptes bancaires qui détiennent des actifs liés aux contrats d’assurance-vie.

En cas de blocage, ni l’assureur, ni la banque pourront effectuer des transactions sans un accord au préalable du CAA.

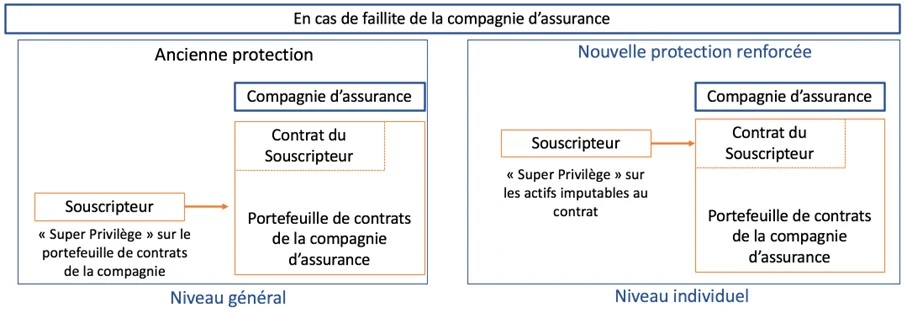

2) Protection Contre la Faillite de l’Assureur : Le super privilège

Au Luxembourg, les actifs des souscripteurs sont isolés des bilans des banques et des assureurs, offrant une sécurité accrue en cas de faillite.

De plus, les souscripteurs disposent de droits préférentiels sur les actifs des comptes distincts. Un de ces droits préférentiels est le « Super privilège » qui permet au souscripteur d’être prioritaires par rapport aux autres créanciers de la compagnie d’assurance.

En France, la protection du déposant est limitée à 100 000€ par personne et par banque, et c’est également le cas dans la majorité des pays européens.

En revanche, au Luxembourg, les souscripteurs ne disposent pas de limite de protection.

3) Insaisissabilité des Créances : Une Barrière Contre les Tiers

La législation luxembourgeoise assure que seuls les souscripteurs peuvent exercer des droits sur leurs contrats, empêchant toute saisie par des créanciers.

Cette mesure renforce la position du souscripteur et protège efficacement son investissement.

En effet, seul le souscripteur dispose des droits de rachat, d’avance ou de nantissement du contrat. De ce fait, les créanciers ne peuvent pas exercer ces droits, ni pousser le souscripteur à exercer ces droits.

Renforcement Légal : La Loi du 10 Août 2018

L’adoption de la loi du 10 août 2018 marque une avancée majeure dans la protection des souscripteurs au Luxembourg.

En leur conférant des droits individuels explicites sur les actifs liés à leur assurance-vie, cette loi a renforçé davantage la sécurité et l’attractivité de l’assurance vie luxembourgeoise.

Synthèse de la protection luxembourgeoise

L’assurance vie au Luxembourg se distingue par son niveau de sécurité et de protection des souscripteurs, inégalé en Europe.

Le triangle de sécurité, la protection contre la faillite de l’assureur, et l’insaisissabilité des créances offrent une garantie solide pour ceux qui cherchent à sécuriser leur patrimoine dans un cadre juridique stable et avantageux.

L’évolution législative, notamment avec la loi du 10 août 2018, confirme l’engagement du Luxembourg à maintenir sa position de leader en matière de sécurité financière et de confiance pour les investisseurs internationaux.

Le contrat luxembourgeois offre ainsi pour la gestion de fortune un outil de sécurisation pour les personnes désirant le plus haut niveau de sécurité en matière de placement et de conservation des actif.